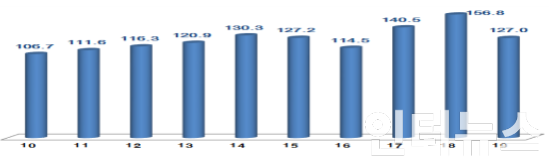

2월 정보통신기술(ICT) 수출 127.0억불, 수입 72.9억불

(총괄 및 특징)

□‘19.2월 정보통신기술(이하 ’ICT‘)수출액은 127.0억불, 수입액은 72.9억불, 수지는 54.1억불 흑자로 잠정 집계

ㅇ ICT 수출은 3대(반도체·디스플레이·휴대폰) 주력 품목 부진으로 전년 동월 대비 19.0% 감소되어 4개월 연속 감소세

※ ICT 수출 증감률 추이(전년 동월대비, %) :

(’18.9월) 5.3→(10월)

12.2→(11월) △1.7→(12월) △10.1→(’19.1월) △18.3→(2월) △19.0

ㅇ 주요

품목별로는 반도체(68.7억불, △24.9%)가 메모리반도체의

단가하락*과 시스템반도체(18.7억불, △5.8%) 동반 수요 둔화 등으로 감소세 지속

* D램 현물가격(4Gb, $):(’18.10월)3.37

→ (11월)3.13 → (12월)3.03 → (’19.1월)3.02 → (2월)2.89

- 디스플레이(15.6억불, △17.2%) 및 휴대폰(8.6억불, △13.4%)은 주요국과의 경쟁 심화로 감소세 지속

- OLED패널(6.2억불, 7.9%↑), 휴대폰 완제품(4.6억불, 31.8%↑), 2차전지(5.5억불, 10.7%↑) 등은 상대적으로 호조세 지속

ㅇ지역별로는

ICT 최대 수출국인 중국(홍콩포함, 59.0억불, △30.4%), 베트남(20.8억불, △1.7%), EU(7.6억불, △19.3%)는 감소, 미국(14.3억불, 20.5%↑)은 증가

ㅇICT수지는 54.1억불로 흑자 기조 지속

| < 연도별 2월 ICT 수출액(억불) > |

|

|

(수출 현황)

□품목별 실적 및 특징

ㅇ (반도체 : 68.7억불, △24.9%)

반도체 수요(서버 및 모바일 등) 감소 및 단가

하락 등으로 3개월 연속 감소세

※ 수출 증감률(%) : (’18.10월)21.4→(11월)10.6→(12월)△9.3→(’19.1월)△23.4→(2월)△24.9

* D램 현물가격(4Gb, $):(’18.10월)3.37

→ (11월)3.13 → (12월)3.03 → (’19.1월)3.02 → (2월)2.89

ㅇ(디스플레이 : 15.6억불, △17.2%)

OLED 패널은 증가하였지만, LCD 패널 경쟁 심화로 인한 단가하락 등으로 감소세 지속

※ 수출 증감률(%) : (’18.10월)△3.7 →(11월)△11.3 →(12월)△6.5 →(’19.1월)△13.0 →(2월)△17.2

※OLED 수출 증감률(%) :(’18.10월)△2.2 →(11월)13.4 →(12월)12.6 →(’19.1월)12.8 →(2월)7.9

ㅇ(휴대폰:8.6억불, △13.4%) 부분품

수출 부진 등으로 감소세 지속되고 있지만, 상반기 전략 프리미엄폰 출시로 완제품 수출 호조세

※ 수출 증감률(%) : (’18.10월) △24.5

→(11월) △46.7 →(12월) △35.4 →(’19.1월) △30.8 →(2월) △13.4

※ 완제품 수출 증감률(%):(’18.10월)△19.4→(11월)△43.9→(12월)△5.0→(’19.1월)13.5→(2월)31.8

ㅇ(컴퓨터 및 주변기기 : 6.0억불, △32.6%) SSD의 수요감소 및 단가하락으로 인한수출 감소(3.0억불, △51.7%) 영향으로 감소세 지속

※ 수출 증감률(%) : (’18.10월)5.1→ (11월)△10.1→ (12월)△15.3→ (’19.1월)△26.4→ (2월)△32.6

※SSD 수출 증감률(%) : (’18.10월)△7.6 →

(11월)△34.6 → (12월)△39.3 → (’19.1월)△53.5→ (2월)△51.7

□ 지역별 실적 및 특징

ㅇ(중국(홍콩포함) : 59.0억불, △30.4%) 반도체(40.0억불,

△34.0%), 디스플레이(8.4억불, △17.0%), 컴퓨터

및 주변기기(2.8억불, △31.6%)등 부진으로 감소세

지속

※對 중국 수출액(억불) : (’18.10월)104.7 →(11월)90.4

→(12월)79.5 →(’19.1월)65.0 →(2월)59.0

ㅇ(베트남 : 20.8억불, △1.7%)

반도체(9.9억불, △4.9%) 및 디스플레이(5.3억불, △2.2%), 휴대폰(1.7억불, △21.1%) 등 부진으로 2개월 연속 감소세

※對 베트남 수출액(억불) : (’18.10월) 25.9→(11월)

26.9 →(12월)24.1 →(’19.1월)24.3 →(2월)20.8

ㅇ(미국 : 14.3억불, 20.5%↑)

반도체(4.9억불, 62.8↑) 및 프리미엄폰

출시로 인한 휴대폰 수출증가 (3.9억불, 48.4%↑)로

수출 호조세가 지속

ㅇ(EU : 7.6억불, △19.3%)2차전지(2.0억불, 24.0%↑)는 증가하였지만, 반도체(1.5억불, △39.1%),

디스플레이(0.5억불, △64.5%)는 부진으로

감소 전환

ㅇ(일본 : 3.0억불, △8.2%)반도체(1.0억불, △5.7%), 휴대폰(0.1억불, △56.1%)을 중심으로 감소

(수입 현황)

□ 품목별 실적 및 특징

ㅇ(반도체 : 31.8억불, △3.7%)

시스템반도체(13.6억불, △11.0%)는 감소, 메모리반도체(13.3억불,

9.9%↑)는 증가

ㅇ(디스플레이 : 3.2억불, △31.2%)

OLED패널(0.9억불, 47.0%↑)은 증가, LCD패널(1.3억불, △54.1%),

부분품(1.0억불, △17.2%)은 감소

ㅇ(컴퓨터 및 주변기기 : 9.0억불,

△10.6%) 컴퓨터(5.6억불, 7.3%↑)는

증가, 주변기기(3.4억불,

△29.8%)는 감소

ㅇ(휴대폰 : 5.5억불, △15.0%)

완제품(1.4억불, △34.9%), 부분품(4.0억불, △4.6%) 동시 감소

□ 지역별 실적 및 특징

ㅇ(중국(홍콩포함) : 25.6억불, △21.3%)반도체(8.8억불, △31.1%),

휴대폰(1.7억불, △19.6%), 디스플레이(1.0억불, △54.2%)를 중심으로 감소

ㅇ(일본 : 7.4억불, △13.2%)

반도체(3.2억불, △6.7%), 디스플레이(0.7억불, △12.9%)를 중심으로 감소

ㅇ(베트남 : 6.4억불, △0.2%)

휴대폰(3.3억불, △12.9%)을 중심으로

감소

ㅇ(미국 : 6.4억불, △8.1%) 반도체(2.7억불, △12.8%)를 중심으로 감소

(수지 현황)

□ ICT 수지는 54.1억불로흑자를 기록

ㅇ중국(홍콩포함, 33.4억불)·베트남(14.4억불)·미국(7.9억불)·EU(3.0억불) 등

주요국에 대해 흑자 기조를 지속

ICT 산업 및 전체 산업 수출입 동향

(단위 : 억불, % / 전년 동월대비)

| 구 분 |

2019년 |

2018년 |

|||||||

| 2월P |

1∼2월P |

2월 |

1∼2월 |

||||||

|

수출 |

전체 산업 |

395.6 |

(△11.1) |

858.9 |

(△8.4) |

445.2 |

(3.1) |

937.4 |

(12.4) |

| ICT |

127.0 |

(△19.0) |

271.5 |

(△18.6) |

156.8 |

(11.6) |

333.7 |

(19.7) |

|

|

수입 |

전체 산업 |

364.7 |

(△12.6) |

815.0 |

(△6.9) |

417.2 |

(15.2) |

875.3 |

(18.5) |

| ICT |

72.9 |

(△6.9) |

166.9 |

(△2.8) |

78.3 |

(7.1) |

171.7 |

(13.6) |

|

|

무역수지 |

전체 산업 |

31.0 |

43.9 |

28.0 |

62.2 |

||||

| ICT |

54.1 |

104.6 |

78.5 |

162.0 |

|||||

[자료제공 :

등록된 기사는 테스트용이며 비회원이 복사한 자료일 수 도 있습니다.